「お金・相場」に関する幸福否定 実践編 2:金・銀・プラチナ・暗号資産の比較

- 作成者: shunsukeshunsuke

- カテゴリー: 「お金・相場」に関する幸福否定

注:本連載は、特定の金融商品を勧めるものではなく、お金の本質を知る事や、相場チャートを見る事に、「抵抗」が働くという現象の検証が目的となります。

* 用語説明 *

幸福否定理論:心理療法家の笠原敏雄先生が提唱。心因性症状は、自らの幸福や進歩を否定するためにつくられるという説。娯楽は難なくできるのに、自らの成長を伴う勉強や創造活動に取り組もうとすると、眠気、他の事をやりたくなる、だるさ、その他心因性症状が出現して進歩を妨げる。このような仕組みが特定の人ではなく人類にあまねく存在するという。

抵抗:幸福否定理論で使う”抵抗”は通常の嫌な事に対する”抵抗”ではなく、許容範囲を超える幸福、自らの成長・進歩に対する抵抗という意味で使われている。

反応:抵抗に直面した時に出現する一過性の症状。例えば勉強しようとすると眠くなる、頭痛がする、など

相場:(本稿で扱う意味)

実物・現物・直物取引ではなく、市場における価格変動によって生じる差額で利益を得ようとする投機的取引。(goo国語辞典)

*指標としての反応の使い方の違いのまとめ*

・個人の抵抗が強い領域

個人としては自分の反応を追い、抵抗がなくなった部分を意識上で理解できた部分を形にしていく。

・専門家の抵抗が強い領域

(どの分野でも)ある程度、専門性がある人の集団においては、専門家の中で、不自然に避けられている部分の反応を探る。例えば、当然検証されるべき事が、専門家の著書や論文、インターネット上で全く見当たらない、など。この場合、該当部分を専門家を相手に話をすれば、反応(あくび、眠気など)が出る事が多い。

・専門家、一般人の分け隔てなく全体的に抵抗が強い領域

専門家、一般人の区別なく全体に抵抗があるように思われる事に関しては、個別の反応の調査の積み重ねでは限界があるため、並行して、本稿においての”お金を稼ぐために莫大な時間を使うにも関わらず、多くの人がお金とは何かを知らない”など、明らかにおかしい点を抽出しながら比較検証の精度を高めていく。

今回は、連載を読んだ方や、周辺の友人、心理療法を受けているクライアントから多く聞かれる通貨としての金の優位性、「なぜ銀、プラチナ、ではなく金(GOLD)なのか?」という質問に対して、私の見解を書いてみたいと思います。

尚、大前提として「なぜ金は通貨なのか?」を証明する事は不可能な事を、最初にお断りしておきます。

通貨の条件として、様々な要素が考えられますが、

①分割できる。また、分割しても価値が同じである。

ダイヤモンドは、例えば2倍の大きさなら価格が4倍など、大きいほうがプレミアムがつくので分割できない。宝石類は、この時点で通貨にはなり得ない。

②他の用途の割合が低い。(実需の割合が少ない)

③世界中の誰もが受け取る。

④誰でもつくれるものでは成り立たない。

⑤その他

①、②、④は理論的に証明できますが、③に関しては「人類史でそういう風に扱われているからだ」としか言いようがないからです。そして、金がグローバル通貨と認識されている理由が③に依存するため、「なぜ金は通貨なのか?」を証明する事はできないという事になります。

例えば「もっともペットとして受け入れられているのは犬だ」という事実に対し、「なぜ犬なのか?」と聞かれても、同じ答えになります。

そのため、「なぜ金なのか?」の説明、証明ではなく、私が「事実として金は現在でも通貨として扱われているのではないか?」と推測している根拠となる資料の説明を書きたいと思います。

尚、比較対象は、銀、プラチナ(他の貴金属)、宝石類、暗号資産となります。

また、私自身

・理解が不十分な点

暗号資産のブロックチェーン(分散帳簿の原理)

・理解ができていない点

暗号資産のマイニング、テクノロジーの側面

という状況にあります。

何冊か本を読みましたが、感覚的に掴みにくい、マイニングに関して専門知識が足りない、という感じが拭えませんが、他の投資に関する専門家も正確な理解はしていないはずです。

極論を言うと、設計者以外は理解していないような側面があるため、暗号資産に関しても、「どのように扱われているか?」という側面から検証する事として、

1.通貨としての条件と、金・銀・プラチナの用途別割合

2.信用創造と金銀比価

3.通貨としての貴金属の比較のまとめ

4.暗号通貨

=金・銀・プラチナの用途別割合=

まずはじめに、金・銀・プラチナの用途別割合のグラフを見てみたいと思います。

(出所:楽天証券 「貴金属投資は金だけじゃない!!今注目の貴金属プラチナ、パラジウム投資を語る」)

筆者注:証券会社、取引所などが貴金属の参照する、貴金属の需要と供給などのデータは、リフィニティブGFMS社が発行する年次レポートがほとんどでです。リフィニティブGFMS社の2020年発行レポート(内容は2019年の貴金属データ)が、現時点で金、銀しか出ていないため、2019年発行レポート(2018年のデータ)を使います。リフィニティブGFMS社のレポートの日本語訳は田中貴金属工業 需給レポートで閲覧できます。

以下、上記レポートを参考に、各貴金属の用途割合を簡単に要約してみます。

・金・・・2018 年の総需要量 約4000トン

宝飾品用需要・・・約55%

工業用需要・・・約10%

中央銀行・・・ 約13%

金地金、コイン等の投資需要は・・・約23%

(四捨五入のため端数あり)

・銀・・・2018年の総需要量 約31500トン

宝飾品・銀器需要・・・約21%

工業用需要・・・約65%

コインおよび銀地金需要・・・約15%

・プラチナ・・・2018年の総需要量 約240トン

宝飾品需要・・・約28%

工業用需要・・・約68%

投資用・・・約4%

となります。

また、上記は金価格、銀価格が下落していた2018年単年の需要のデータであり、2019年以降の金価格、銀価格の上昇時も加えて平均的な用途割合を見ると、大きく

金・・・工業用 10% 宝飾・投資 90%

銀・・・工業用 50% 宝飾・投資 50%

プラチナ・・・工業用 70% 宝飾・投資 30%

また、宝飾品としての金に関しては、資産として保有するという側面が強いという事実があります。

”インドと中国は、伝統的に金の2大実需国として知られる。両国とも金選好度の強い社会的・宗教的基盤があったが、2000年代以降の経済発展に伴う所得増がいっそう金需要を高めた。19年の需要は両国合わせると1538トンで、世界全体の35%を占める。過去10年のピークとなった13年には両国で2304トンに上った。(中略)

金保有は、全人口の55%を占める農村部で活発だ。同国では3年ほど前までは普通預金口座を持つのは、全人口の40%ほどに過ぎなかった。金保有は貯蓄に代わる機能を持ち、資産とみなされる。それも、もっぱら宝飾品として保有されていた。(引用:エコノミストONLINE 「実需の2大国 中国、インドで35%占める 投資家と異なる民衆の買い」/ 亀井幸一郎 2020年3月16)

また、資産保全が先進国より難しい中国に関しても、ある程度の資産ができたら安全な先進国に逃がすという性向があるため、金をグローバル通貨として扱う側面が強いという指摘があります。(ビットコインの保有者に中国人が多い事に関しても、同様の理由があります。)

対して、プラチナの宝飾品に関しては、資産的な側面よりも、純粋にアクセサリーとしての側面が強いように思います。プラチナに関しては個人投資家がマーケットで取引するようになったのがここ数十年であり、宝飾品という括りでも、金、銀とは意味合いが異なる可能性があります。

また、プラチナに関しては、仮に、宝飾品を資産保全に含めたとしても用途割合の約30%にしかなりません。事実、主に自動車を筆頭に工業用の触媒としての需要割合が高いため、工業生産の需要が落ち込んだ2020年のコロナショックで大きく売られ、11月の米大統領選後に、政権交代による触媒需要(グリーンエネルギー、EV車促進)などを背景に買われています。この点から見ても、通貨というよりは、コモディティという側面のほうが強い貴金属だと言えると思います。

=信用創造と金・銀比価=

次に、通貨としての側面が強い、金と銀の価格を比較してみたいと思います。

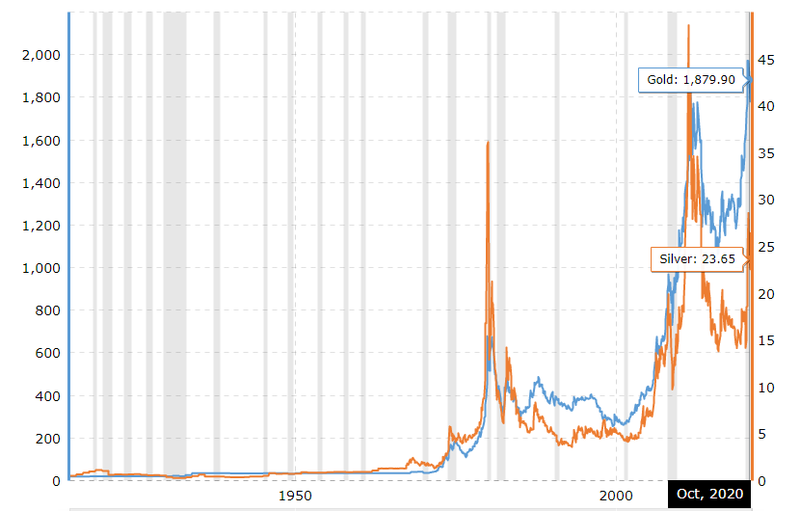

(出所:MacroTrends)

上記が対米ドルの金(青線、左メモリが金価格)と銀(オレンジ線、右メモリが銀価格)の比較になります。

歴史的に、ローカルで通用する通貨というのは貝殻から、たばこ、紙幣まで様々なものがありますが、長い歴史で世界的に通用していた通貨というのは金・銀しかありません。

大きく分けると、大航海時代までは金・銀比価は世界的に1:5~6.5、(重量ベース)、大航海時代以降はアジアは1:12、ヨーロッパは有名な物理学者で後年は王立造幣局に長官であったアイザック・ニュートンが定めた1:15(金属価値ベース)という比率が長らく採用されます。

この比率の差により、日本から欧州に金が流出(銀が流入)したという歴史的経緯(注1)があり、グローバル化に伴い約1:15の割合に収束ます。金貨、銀貨の時代を経て、紙幣の時代になると、金本位制、金・銀複本位制のもとで政治的に金銀比価が決められ、1971年末のニクソンショック(米ドルと金の兌換停止)により、金銀比価は、平均的には約1:80の割合に広がります。

この金銀比価の広がりについて、“歴史的に見ると、銀が割安になっている”と考えるアナリストもいるようですが、金とお金の総量を調べるうちに、一つの仮説を考えるようになりました。

もともと銀行紙幣は“金の預かり証”が発祥で、これについてはアダム・スミスが著した『国富論』でも少しですが触れられています。アダム・スミスは、預かり証を過剰発行していた可能性を暗に示唆する、までに留めています。しかし、お金の仕組みを解説した動画や、いくつかの書籍では、「10人に1人しか実際に金を取りに来ないため、現物に対して約10倍の預かり証を過剰発行したようだ。」という説が掲載されています。

もともとが詐欺的な手法なので、裏帳簿が公開されるはずもなく、それを基にした論文もないため、あくまで伝聞という形で伝わっている話として掲載されています。

私自身、この1:10の割合に特別関心があったわけではないのですが、お金の総量と株や金、暗号通貨の時価総額を調べていた際に、ある事に気が付きました。

筆者注:

M1:コイン、銀行紙幣、当座預金

M2:コイン、銀行紙幣、証券口座などを含む預金に相当するもの

・2016年(データ出所:BITCOIN IRA)

世界の通貨供給量(M2): 83.6兆ドル

M1::31兆ドル

株式市場: 66.8兆ドル

金の時価総額: 8.2兆ドル

(参考:Coin chice「拡大するビットコイン市場、でもまだ世界の0.1%に過ぎなかった!」/著者 ボリ平,2017年10月3日)

・2018年(データ出所:THE WOLRD FACTBOOK)

世界の通貨供給量(M2):80.9兆ドル

株式市場:70兆ドル

現金流通量(コイン、紙幣):5兆ドル

M1:(コイン、紙幣、預金):28.6兆ドル

金の時価総額:7兆8000億ドル

ビットコイン:50億ドル

負債:199兆ドル

(参考:INFOGRAPHIC)

2020年5月

・世界の通貨供給量(M2) 95.7兆ドル

・株式市場 89.5兆ドル

・現金(コイン、銀行紙幣) 6.6兆ドル

・M1(コイン、銀行紙幣、当座預金)35.2兆ドル

・金の時価総額 10.9兆ドル

・銀の時価総額 439億ドル

・暗号通貨 2440億ドル

・負債 253兆ドル

(参考:MONEY PROJECT:「All of the World’s Money and Markets in One Visualization」 by Jeff Desjardins,2020年5月27日)

上記のデータを見ると、金価格の時価総額が、世界のお金の総量の約10分の1で推移している事がわかります。

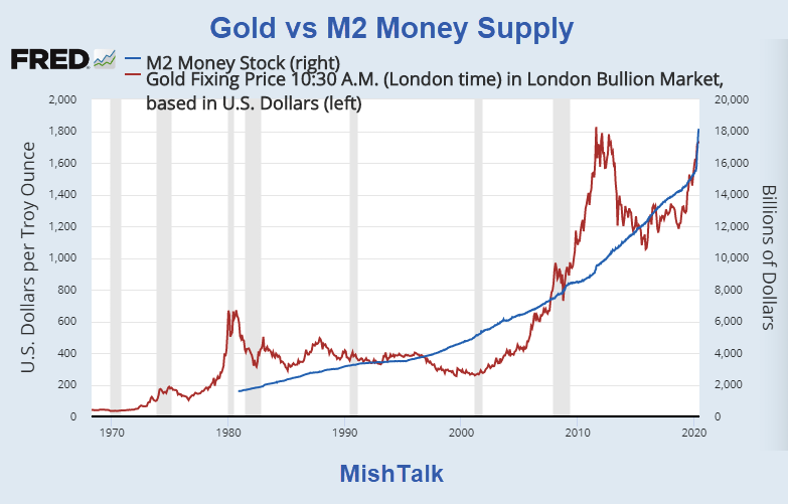

(出所:Mish Talk)

また、上記の米ドルのM2と金価格の比較グラフ(注:世界の通貨の総量ではないので誤差があります)を長期で見てみると、株式市場が堅調時期は金価格が低迷し、米国株式市場の低迷や通貨危機の際には金価格が上昇するため、乖離が起きますが、M2のグラフと、金価格のグラフが交差する部分は、おおよそ10:1になり、相関関係があると言って良いのではないでしょうか。

これらのデータを基に、筆者は、

・1971年のニクソンショックで紙幣と金の兌換を停止した以降も、変動相場制において、本質的には、金が通貨の基準(金時価総額:お金の総量=1:10)となっているのではないか?

根拠は、

①政治的に価格が固定されていない期間において、金の時価総額が通貨供給量(M2)の時価総額の10分の1に収束してくる傾向がある。

但し、先に株式市場にお金が回るため、10分の1以下の割安に放置される。

・株式市場が行き詰まると10分の1近くまで収束する傾向がある。

・通貨危機が起こると、通貨供給量の10分の1以上に金の時価総額があがる傾向がある。

筆者注:国で定められている紙幣の価値がほぼなくなってしまう通貨危機は、第二次世界大戦後と、1970年代の後半に起こっています。実際には、2008年のリーマンショックも同様であり、現在は中央銀行が莫大な量の国債や社債を買い入れ、なんとか破綻を先送りにしているような状況です。“通貨破綻は起こらない”と思っている人が多いのが不思議ですが、現実的には30年に一度の頻度で起こっても全く不思議ではない現象です。

②中央銀行が金を所有している。

ニクソンショックによる、米ドルと金の兌換停止以降、表面的には中央銀行が金を持つ必要はなくなった。しかし、その後、米ドルは価値を下げ、激しいインフレ(通貨価値の減少)に見舞われている。また、IMFなどを通じて、世界中の中央銀行の金の所有を制限している。近年、米ドルの信用が下がるにつれて、外貨準備として中央銀行が金を準備通貨として少しずつ買い増ししている、という事実がある。

②金銀比価の変化が説明できる

金貨、銀貨の時代の金・銀の現物比価は、長年、1:15という比率を基準に取引されていた。金・銀複本位性により紙幣が主流になると、政治的な駆け引きで金銀比価が動くが、これは、紙幣の過剰発行が見抜かれると、兌換を要求されるので、金の不足分を銀で対応するしかないという事が関係している。1971年の米ドル兌換停止以降は、金、銀は通貨としての役目を終えるはずだった。

しかし、

金・・・実需が約1割なので、10倍の兌換紙幣を発行できる

銀・・・実需が約5割なので、2倍の兌換紙幣が発行できる

と考えると、金価格が現物1:15から1:80近くまで差が開いた理由として、辻褄が合う。

例:

2021年1月21日現在、金価格の50日移動平均が約1860ドル、銀価格の50日移動平均が約25ドルになる。

コモディティ(工業用途)としての金の価値:186ドル→(通貨としての価値が加わり)10倍の紙幣を発行できるため、プレミアムが付き、金スポット価格が1860ドル。

コモディティとしての銀の価値:12.5ドル→約2倍の紙幣を発行できるため、プラミアムが付き、銀スポット価格が25ドル。

186ドルと12.5ドルで計算すると、現物価値は

金:銀=1:14.88

となる。

もちろん、金価格、銀価格は変動率が激しいため、常時このような近似値が出るとは限りません。また、今後の数十年(場合によっては数百年)の展開をみないと結論が出ない事ではありますが、一つの金銀比価の収束値の仮説としては成り立っているのではないか?と考えています。

=通貨としての貴金属の比較のまとめ=

ここで、再度、冒頭に挙げた通貨の条件を考えてみたいと思います。

①分割できる。また、分割しても価値が変わらない。

貴金属、ベースメタルはこの条件を満たしています。但し、宝石類は、例えば2倍の大きさなら価格が4倍など、大きな塊になるほど希少価値が出て値段が高騰します。それゆえに、通貨にはなり得ません。

②通貨としての用途と他の用途(特に工業用途)の割合

この点においては、プラチナは性質的にはコモディティ、銀はコモディティの側面と、通貨の側面が半々、金は工業用途は1割で、通貨としての側面が強いため、金が最も優位と言えます。

③世界中の誰もが受け取る。

金のみではなく、プラチナ、銀、も世界中の多くの取引所で取引できますが、一昔前まではプラチナ、銀、パラジウムなどを一般人が区別する事は難しかったのではないでしょうか?

この点でも、交換手段のわかりやすさという点で、世界中が受け入れている金が最も優位と言えます。

④誰でもつくれるものでは成り立たない。

貴金属がどのように生成されたのかは、完全に解明されたわけではありませんが、現在は以下のような見解になっているようです。

”理化学研究所(理研、野依良治理事長)と京都大学(松本紘総長)は、地球上に存在する金やウランなど鉄より重い元素が、中性子星合体[1]によってつくられたものである可能性が高いことを明らかにしました。これは、理研理論科学連携研究推進グループの和南城伸也研究員、京都大学基礎物理学研究所の関口雄一郎特任助教ら共同研究チームの成果です。

水素やヘリウムは宇宙の始まりのビッグバンにより生成され、それより重い鉄までの元素は恒星内部の核融合により生成されます。レアアース、金やウランなど鉄よりさらに重い元素は、大量の中性子の核融合により生成されると考えられています。しかし、その大量の中性子の核融合がどのような天体現象によるものなのかについては、長い間明らかにされていませんでした。それは中性子星合体によるものであるとする説がありますが、これまでの研究によると、放出される物質のほとんど(90%以上)が中性子であるために非常に重い元素だけがつくられると考えられ、太陽系や他の恒星で観測される重元素組成を説明できないことが問題となっていました。

共同研究チームは、東京大学などのスーパーコンピューターを用いて、一般相対性理論[2]とニュートリノ[3]の影響を考慮した場合の中性子星合体の数値シミュレーションを行いました。その結果、中性子の一部がニュートリノを吸収して陽子に変わるため、中性子の割合が60~90%程度にまで減少することが分かりました。この数値シミュレーション結果をもとに元素合成の数値計算をしたところ、観測による太陽系の重元素分布とほぼ一致していました。これにより、今まで明らかにされていなかった金やウランなどの鉄より重い元素の起源が中性子星の合体である可能性が高いことが示されました。

[1]:中性子星合体

2つの中性子星が互いの重心のまわりを公転する連星系は、重力波を放出する事により公転周期が短くなり、やがて合体する。太陽の約8~20倍の質量の連星の両方ともが超新星爆発を起こした後に形成される。現在、10例程度の中性子星連星が観測されていて、これらは1~10億年後に合体すると考えられている。”(引用:理化学研究所 「金やウランなどの重い元素は中性子星の合体で作られた可能性が高い -鉄より重い元素の起源を数値シミュレーションで解明-」/ 独立行政法人理化学研究所 国立大学法人京都大学,2014年7月17日)

紙幣、ブロックチェーン技術を使ったビットコインと比較すると、貴金属の希少価値は桁外れという事がわかると思います。

⑤その他

・金をもとに約10倍の紙幣を発行できるが、銀は約2倍しか発行できない。

・金保有のリスクとして、過去に政府による没収がある。

1930年代に米国で金が没収され、1970年代まで金の個人所有は禁止されていました。これは、裏を返せば政府や中央銀行にとって、自国通貨の立て直しに最も重要な物質である事の現れでもあります。

この点に関しては、銀は量が多くなりすぎるため、政府は没収、保管する事ができません。そのため、政府の没収リスクは金に比べると小さい、と考えられます。

・銀は時価総額が小さいので買い占めが起こる。

1980年はハント兄弟、1996年はウォーレン・バフェット、2011年は複数の投機筋と、過去何回か買い占めが発生しています。そのため、金と比較すると価格変動リスクが大きいと言えます。

以上を踏まえて、あくまで私個人の見解となりますが、

・金・銀・プラチナ、宝石類を比較をすると、金が最も通貨として適しており、特に金は現代でも通貨として扱われている。

と考えています。

=暗号資産に対する見解=

次に、暗号資産に関する見解を極簡単に書いてみたいと思います。

まず、暗号資産に関しては、

・ブロックチェーン技術

・ビットコイン、アルトコイン(ビットコイン以外の暗号通貨の総称)、ステーブルコイン(価格が安定しているコイン)などの各コインの性質

を分けて考えなければいけません。

まず、ブロックチェーン技術に関しての見解を書いてみたいと思います。

=ブロックチェーン技術の特徴=

ブロックチェーン技術の特徴を考えてみると、

・分散型台帳・・・ネットワーク上で参加者が同じ台帳を共有するシステムです。

・セキュリティが破られない・・・分散型台帳の記録が改ざんされる恐れはないのか?という疑問がありますが、この点については、現状、”セキュリティは完璧である”という識者が多いようです。ただ、投資や資産運用のアナリストは、技術的な面を理解しているわけではありません。私見では、“絶対に安心”と言われた技術が崩壊する事は、歴史上よくある事だと考えています。実際に、50%以上の所有者が出現した場合に、改ざんは可能であるという意見を述べる識者もいます。

このような技術が、何のために出てきたのか?と言う点を考えてみたいと思います。

・中央集権、信用創造(通貨発行権)の否定

この点が画期的で、中央銀行が複式簿記の性質上、いくらでも通貨を発行できる通貨発行権を否定する意味合いがあります。”中央集権ではない”という点に意義があります。但し、リップルは中央集権型の暗号通貨であるため、米国では有価証券に当たるとして提訴されています。

・SWIFTへの対抗

国際銀行間通信協会:略称: SWIFT(スイフト、スウィフト)とは、金融機関同士のあらゆる通信にクラウドサービスを提供する非上場の株式会社である。本部はベルギーのラ・ユルプ(英語版)に設置されている。株主となる金融機関は各国に存在するため、同協会の事務所は各国に置かれている。あらゆる国際決済が、スイフトを通じて行われている。(略)

2016年2月現在、ブロックチェーンの共同開発に参加している。

コロナ渦では、以下の記事のような事態が起き、また、歴史的には米国の意向に沿わない国はドルを融通してもらえない、という状態が第二次世界大戦以降続いています。

FRB、海外中銀にドル供給 世界的なドル不足を緩和

(日本経済新聞:2020年3月31日)

【ワシントン=河浪武史】米連邦準備理事会(FRB)は31日、海外の中央銀行にドルを供給する緊急措置を発動すると決めた。米国債を一時的に買い入れて基軸通貨ドルを提供する仕組みで、ニューヨーク連銀に口座を持つ200以上の中央銀行や国際機関などが対象となる。世界的なドル不足を解消する狙いで、米国債の利回り低下にもつながるとみている。(以下略)

現在のこのような状態への反発により、中央集権ではないブロックチェーン技術を使った暗号通貨が開発されたと言われています。

=ビットコイン、アルトコイン、ステーブルコインの特徴=

ビットコイン、アルトコインの特徴

・分量が決まっている

ビットコインに関しては、分量が決まっているため、金と比較される事があります。但し、分裂したり、そのコインの所有者に新しいコインが付与されたりします。私自身の見解ですが、この点において、既に“分量が決まっている”という規定には疑いを持たざるを得ないと考えています。

また、イーサリアムは分散型システムのプラットフォームの提供という点に比重を置いて開発されているため、分量は決まっていないようです。

ステーブルコインの特徴

・価格が安定している

また、ブロックチェーン技術を使ったステーブルコインにも触れておきたいと思います。以下、ステーブルコインの種類の一部です。

・テザー(テザー社発行の米ドル連動暗号通貨)

米ドルと連動する。当然、テザー社はテザー発行量と同額の米ドルを持っている事になる。

・GYEN(GMOインターネットが発行する日本円と連動する暗号通貨)

2021年1月発行。同額の日本円が担保になる。

・パクソス・ゴールド(PAXG)、テザー・ゴールド(XAUT)、x-Gold(日本)

金連動型の暗号通貨。発行者は、金との兌換が可能。

=ビットコイン、アルトコイン、ステーブルコインの問題点=

次に、ビットコイン、アルトコイン、ステーブルコインの問題点を書いてみたいと思います。

①裏付けがわからない

通貨そのものにコモディティとしての価値があると、逆に通貨として成り立ちにくくなるという点は、金とプラチナの比較において指摘しました。

しかし、視覚的に価値を確認できる金・銀などと比べて、暗号通貨は全く目に見えず、仕組みもわからないため、裏付けがわからないという点が指摘されます。

事実、貴金属の価格差は理解できますが、技術的にはほとんど同じ、ビットコインとその他の暗号通貨(総じてアルトコイン)に、なぜ何桁も違う価格差がつくのか?の合理的な説明ができません。

一説には、

・ビットコインのマイニングにかかる電気代が価値基準となっている

という説がありますが、これに対して、

・量子コンピューターでマイニングが現在より格段に容易になれば価値はなくなる

との反論があります。

②技術転用が可能なため、結局は政治決着になる

また、暗号通貨は技術転用が可能であるため、何種類でもつくれてしまう事になります。

JPモルガン、新ブランド「Liink」を発表──JPMコイン、ブロックチェーン事業を拡大(引用:COINDESK JAPAN/2020年 10月 28日)

”米銀最大手のJPモルガン・チェースは、独自に開発してきたブロックチェーンを基盤とする国際送金の情報プラットフォームを「Liink(リンク)」という新たなブランドの下で拡大させていく。同行が28日に発表した。

このプラットフォームは以前まで「インターバンク・インフォメーション・ネットワーク(IIN)」と呼ばれていたもの。マネーロンダリング(資金洗浄)やテロ資金供与の対策強化が世界各国の銀行に求められる中、JPモルガンが2017年にイーサリアムブロックチェーンを活用して開発した。(以下略)”

日銀がデジタル通貨実験 「21年度の早い時期に」

中国先行を警戒、日米欧中銀が共通3原則経済(引用:日本経済新聞 2020年10月9日 )”世界で中央銀行が自らデジタル通貨を発行する機運が高まってきた。日銀は9日、実証実験を2021年度に実施すると発表した。日米欧の中銀グループが同日に公表した実際に発行する際の基本原則に沿ったもので、デジタル通貨の準備で先行する中国への警戒感がにじむ。日米欧と中国でデジタル通貨の主導権を巡る争いに発展しつつある。(以下略)”

歴史を振り返ると、硬貨や紙幣に関しては、鋳造技術や、偽札がつくりにくいなどの技術の優位性という側面よりも、常に軍事力を背景にした政治力で、どの通貨が基軸通貨になるか?が決定されてきました。

私自身は、結局、暗号通貨も現在の米ドルと同じように、政治的な側面でどの通貨が生き残るか?が決まると予想しています。

③ステーブルコインの流入

次に、ステーブルコインの流入の問題に関して、簡単に触れておきたいと思います。

中国の人気仮想通貨が落とす影 ビットコインに下落リスク

(引用:日本経済新聞/2018年2月1日 )”仮想通貨市場を巡って、海外で新たな火種がくすぶっている。火元は中国で人気のある仮想通貨「Tether(テザー)」。ビットコインなどとは違ってレートが米ドルに固定されているのが特徴だが、裏付けとなるドル資産を持っていないとの疑惑が浮上している。テザーは当局が仮想通貨取引を規制している中国の投資家が仮想通貨を売買するための「抜け道」に使われることが多いとされ、中国人の人気を集めていた。テザーの信用が失われるような事態に発展すれば、仮想通貨市場に流れるチャイナマネーが細る可能性がある。ビットコインなどへの影響も必至だ。(以下略)”

ビットコイン、特定の市場参加者が価格操作か

(引用:日経新聞 2019年11月6日 )

”【ニューヨーク=関根沙羅】代表的な暗号資産(仮想通貨)ビットコインの価格がある特定の市場参加者によって操作されていた可能性が高いとの指摘が出ている。米テキサス大学のジョン・グリフィン教授と、オハイオ州立大学講師のアミン・シャムス氏がこのほど発表した論文で明らかにした。グリフィン教授らは、2017年3月から18年3月末にかけてのビットコインと暗号資産「テザー」の価格の動きを分析。交換会社ビットフィネックスに口座を持つある特定の市場参加者がテザーを使ってビットコイン価格を下支えしていたと結論づけた。

分析によると、ビットコインの価格が下落している局面で、特定の市場参加者がテザーを使ってビットコインを大量に購入し、その後ビットコインの価格が上昇するパターンが確認された。

テザーは、1ドル=1テザーの固定レートをうたうドル連動型の暗号資産のひとつ。発行元のテザー社は、テザーは需要に応じて発行され、発行量と同等の米ドルを準備金として保管しているとしている。だが、論文はテザーが需要と関係なく発行され、ビットコインの価格を押し上げるために使われている可能性が高いとしている。

分析対象の17年3月~18年3月末の間にビットコイン価格は約1200ドルから6900ドルに上昇。17年12月には、史上最高水準の2万ドル近くまで上昇する局面もあった。論文によるとこの1年間の上昇のうち約半分はテザーを使った価格操作によるものだった可能性が高いという。(以下略)”

ビットコインとテザーの問題点をまとめると、

・ビットコインを代表とする暗号通貨が、米ドルを担保とするステーブルコインのテザーにより価格操作をされている疑惑が続いている

・テザーを発行しているテザー社が裏付けとなる米ドルをテザー社が保有していない疑惑が続いている

・上記の問題により、ビットコインは当初の目的とはかけ離れた状態になっている

という事になります。

以上の材料から、

暗号資産に関しては、

・ブロックチェーン技術は、どのコインが主流になっても生き残るため、送金システムは革命的に変化する可能性がある。

個人的には、(現実的には投機対象になっていますが)イーサリアムが、理想に一倍近い設計になっていると考えています。)

・価値保存手段としての暗号通貨は、上記のテザーの記事などを踏まえ、根本的な欠陥がある(貴金属、株式、不動産のほうが遥に信用できる)

・通貨発行権に対抗する手段、言い換えれば現状の中央銀行制度や、ドル基軸通貨体制の不公平さに対抗し、より民主的な通貨を創造するという目的に関しては、現状失敗している

また、現状では、暗号通貨は価値保存手段という側面よりも、個人投資家、ヘッジファンドの投機の対象という側面が強くなっているという事実があります。

以上を踏まえて、私自身は、

・金・銀・プラチナ、宝石類を比較をすると、金が最も通貨として適している

との見解を考えています。

但し、

・数千種類ある暗号通貨の何かが、政治的な決着により、米ドルに代わる可能性がある。

・投機的な意味合いで、短期的には驚異的な価格上昇や、暴落の可能性、無価値になる可能性がある。

次回は、相場における幸福否定に戻り、

”自分のやり方を確立し、その通りに行動し、成功した後、ルールが通用しなくなり資金をなくしてしまう”という現象を検証してみたいと思います。

注1:例えば60枚の銀貨を持っていれば、欧州では金銀比価1:15で4枚の銀貨としか交換できないのに対して、金銀比価1:12の日本では5枚の金貨と交換できます。そのため、欧州から銀を日本に持ち込んで日本で金に交換し、欧州に戻って銀に交換するという貿易を繰り返すと、現在、裁定取引と言われている利ザヤが発生する事になります。金、銀の現物価値のみで考えれば、金が流出する代わりに、銀が流入するので問題ありません。しかし、通貨として考えると、金は“10分の1しか兌換されない”という性質から、10倍の不換紙幣が発行できますが、銀は約2倍までの不換紙幣しか発行できない事になります。

参考文献:『円の誕生』/ 三上 隆三著

関連記事

「お金・相場に関する幸福否定 7:相場における異常行動・心因性症状-2:①最低限の知識についての勉強ができない

* 用語説明 * 幸福否定理論:心理療法家の笠原敏雄先生が提唱。心因性症状は、自らの幸福や進歩を否定するためにつくられるという説。娯楽は難なくできるのに、自らの成長を伴う勉強や創造活動に取り組もうとすると、眠気、他の事を […]

- 作成者: shunsukeshunsuke

- カテゴリー: 「お金・相場」に関する幸福否定

心理療法用:相場・月足始値の“反応”の見方

■ 相場・月足始値の“反応”の見方 2019年5月、相場の値で“反応”が出る事を発見した。 当時、ドル円、金/ドルの日足始値を見ていたところ、特に金/ドルの始値で強い反応が出る事を発見した。 以下、価格は Investi […]

- 作成者: shunsukeshunsuke

- カテゴリー: 「お金・相場」に関する幸福否定

「お金・相場」に関する幸福否定 4:複利

* 用語説明 * 幸福否定理論:心理療法家の笠原敏雄先生が提唱。心因性症状は、自らの幸福や進歩を否定するためにつくられるという説。娯楽は難なくできるのに、自らの成長を伴う勉強や創造活動に取り組もうとすると、眠気、他の事を […]

- 作成者: shunsukeshunsuke

- カテゴリー: 「お金・相場」に関する幸福否定

この投稿へのトラックバック

トラックバックはありません。

- トラックバック URL

この投稿へのコメント